Cómo Funciona La Compra De Cartera Con Tarjeta De Crédito

Haz Click Aquí Y Aprende A Invertir Desde Hoy

Recientemente publiqué un video sobre cómo compre un lote o terreno con tarjeta de crédito, en particular la estrategia que usé para hacerlo, es la Compra de Cartera.

Muchas personas se preguntan, sin embargo, cuál es la matemática del asunto, cómo es que realmente funciona, cuál es el beneficio, cómo lo podemos implementar para ahorrarnos mucho dinero, intereses, y apalancarnos de un financiamiento mucho más económico…

Aquí te quiero contar justo eso.

Vamos a ver un ejemplo específico, con números, para ver cómo es que realmente nos influye una compra de cartera, el ahorro que podemos tener; tanto en las cuotas mensuales como en la totalidad de gasto de intereses en todo el crédito, y en especial, de las tarjetas de crédito.

Porque muchas personas dicen «¿acaso las tarjetas de crédito no tienen los intereses más altos de cualquier producto financiero o crediticio?«.

Y la verdad es que sí.

Cuando tú haces una compra con tarjeta de crédito a más de 1 cuota y pagas intereses, esa tasa de interés es la más alta del mercado, está prácticamente a la par con la tasa de usura o de robo que define el gobierno.

Por lo tanto, un crédito de libre inversión, crédito de libranza, crédito de vehículo, crédito hipotecario, pueden tener una tasa menor.

Así que, ¿para qué diablos usar la tarjeta de crédito?

Resulta que los bancos ofrecen como beneficio de las tarjetas de crédito, aparte de muchas otras cosas, una tasa de interés preferencial cuando se hace compra de cartera.

Pero bueno, ¿qué diablos significa «compra de cartera», cómo así «compra» y qué es «cartera»?

«Cartera» es básicamente una deuda que uno tiene con una entidad.

Entonces, cuando se hace «compra de cartera«, es porque otra entidad diferente, le compra esa deuda a esta entidad.

Entonces, yo tengo una deuda supongamos con Davivienda, y Bancolombia se la compra para que yo le quede debiendo a Bancolombia.

Y entonces, Bancolombia ahora va a ser quien se gane los intereses, en vez de Davivienda.

En otras palabras, es una forma sencilla de «robarse» el cliente y obtener los ingresos por concepto de intereses.

Pero, a menos de que haya un verdadero incentivo para hacer el traslado, y muchas veces estudios de crédito; en el caso de compras de cartera de crédito hipotecarios, a veces hacer gastos notariales y muchas otras cosas…

La única forma es que haya un incentivo como reducir la tasa de interés.

Pero entonces resulta que las tarjetas de crédito, muchas de ellas vienen por defecto predeterminado con la característica de poder hacer la compra de cartera, tanto a cualquier otra tarjeta de crédito de forma directa, como a incluso créditos diferentes, solamente con presentar el extracto.

En mi caso en particular, y simplemente porque este es el banco que uso principalmente para todo, lo hago con Bancolombia (no porque me esté patrocinando, ni nada de eso).

Yo tengo asignada una asesora, pero cualquiera lo puede hacer simplemente comunicándose a la línea o cosas por el estilo; y lo que hago es escribirle a la asesora enviándole el extracto de la deuda que tengo con otro banco, o el número de la tarjeta de otro banco…

Y si es compra de cartera desde mi tarjeta de crédito de Bancolombia, a la tarjeta de crédito por ejemplo de Davivienda que yo tengo, simplemente el pago se hace directo.

Como quien dice, se debita una cantidad de mi tarjeta de crédito, y esa cantidad de una vez se abona a la tarjeta de Davivienda.

Por lo tanto, entonces yo ya no quedo debiendo allá en Davivienda, sino que le quedo debiendo a Bancolombia y por supuesto, quedo con la deuda a menor interés.

Y la otra opción que tengo cuando voy a hacer compra de cartera, es que mi tarjeta de crédito de Bancolombia compre la cartera de un banco diferente, pero con un crédito que no sea en forma de tarjeta, sino por ejemplo un crédito de libre inversión.

Solamente presentado el extracto, automáticamente me depositan en mi cuenta de ahorros de Bancolombia, el monto para yo ir a pagar el crédito allá y quedar debiendo aquí en mi tarjeta de crédito.

Y lo que pasa es que nunca te dicen «es que tienes que llevar X cantidad de cuotas pagadas«, «es que estos son los requisitos«, nada…

Lo único que tú tienes que presentar es un extracto; técnicamente, con la primer cuota, o incluso con la captura de pantalla de la deuda donde tengas el crédito, es suficiente para que se haga el proceso. En mi caso lo hice a los 2 días.

Entonces, ¿qué es lo que hago? Tomo el crédito en el banco X, tengo el dinero, que es una tasa de interés demasiado alta para mi gusto; lo llevo a Bancolombia, le digo «por favor cómpreme la cartera«, ellos me depositan el dinero en mi cuenta…

Con ese dinero saldo la deuda en este banco, y con el dinero que este banco me había prestado, compro el terreno, el lote o hago la inversión que quiera hacer.

Ahora, yo solamente quedo con una deuda en Bancolombia con bajo interés.

Y entonces vamos a ver el ejemplo en particular, para ver cuánto nos podemos ahorrar.

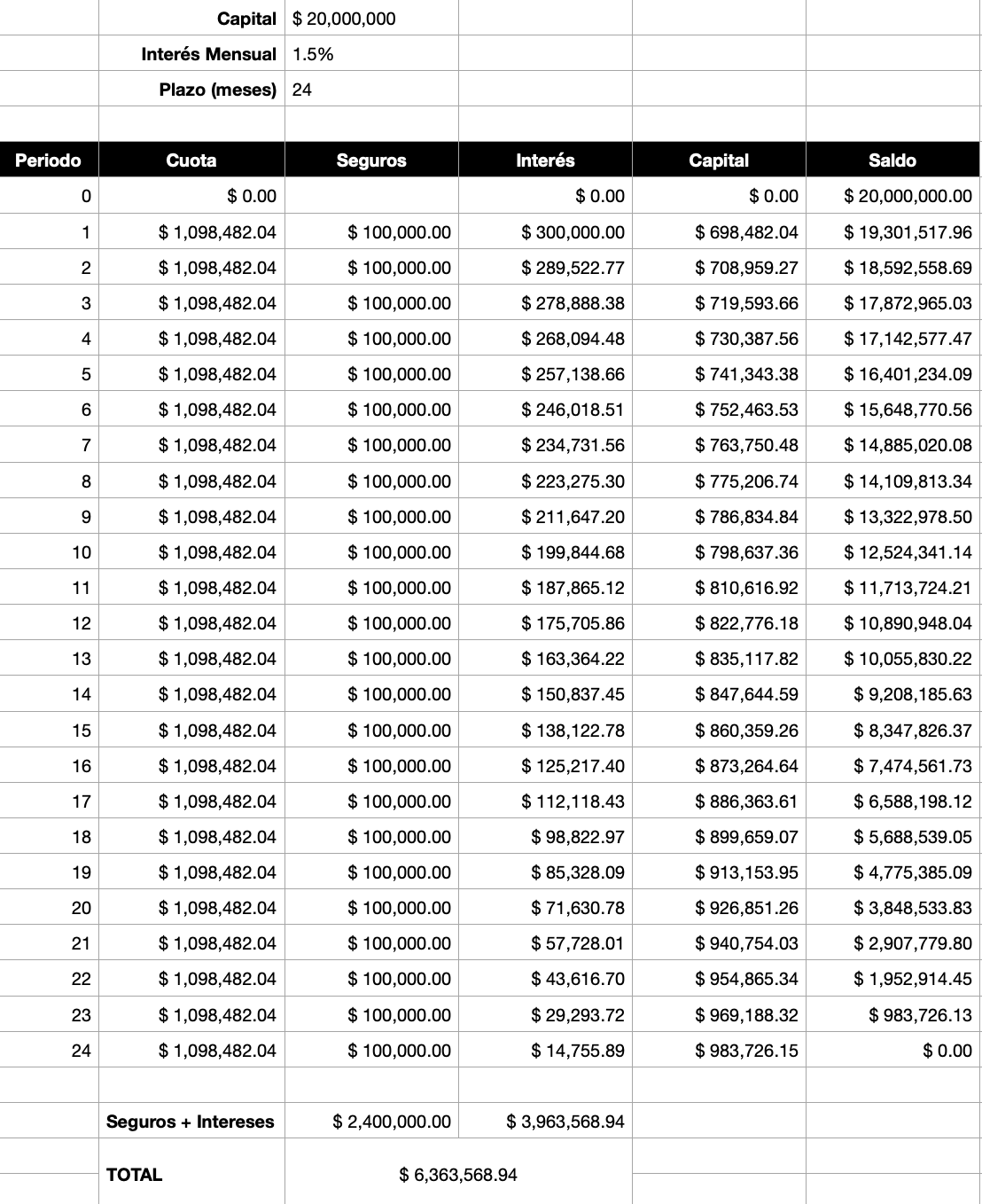

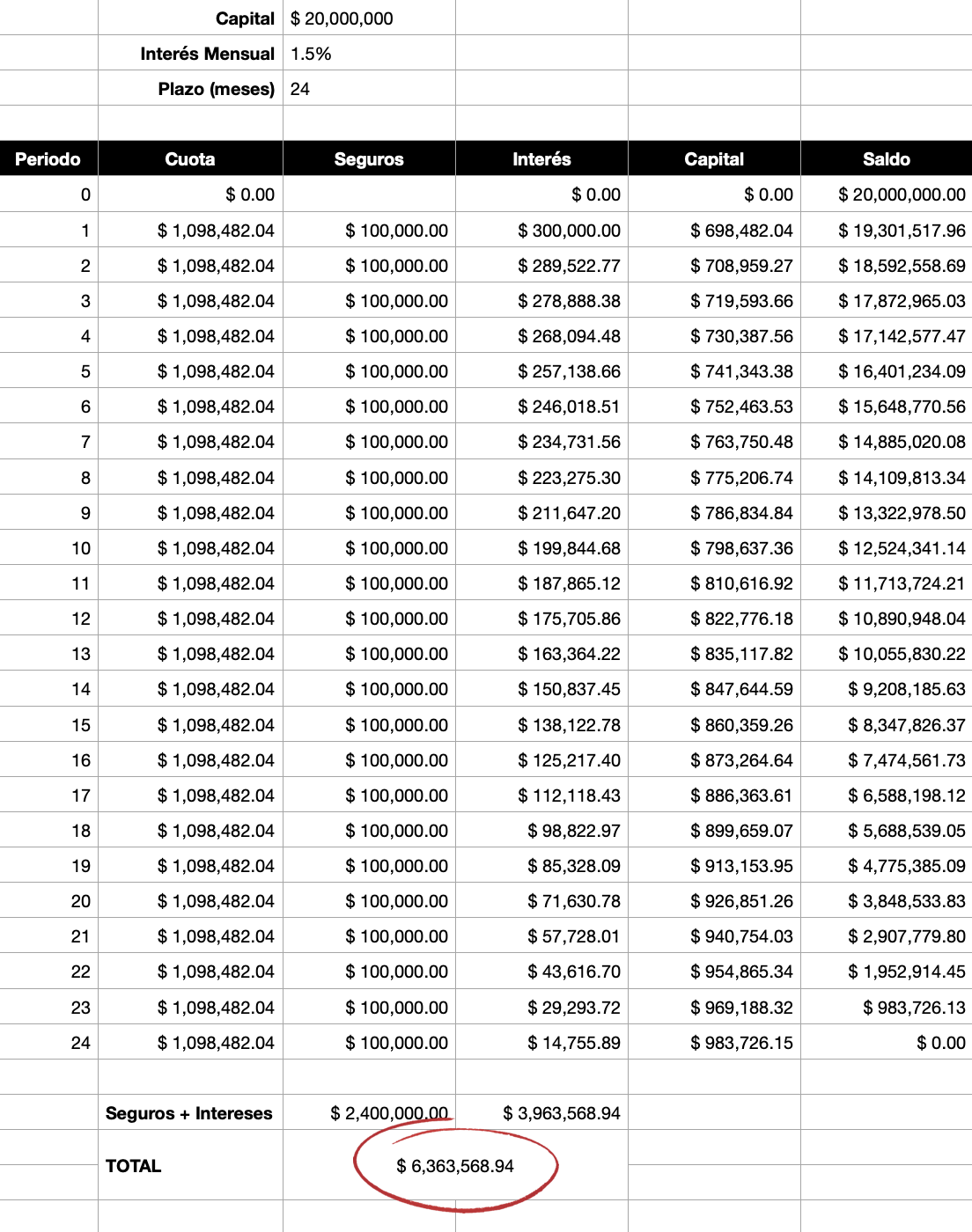

Esta es una simulación de un crédito, en donde básicamente nos prestan $20.000.000 de pesos colombianos.

Si tu moneda es distinta, simplemente hazte a la idea de que no son millones sino miles de dólares o cualquier otra cosa.

En esencia, nos prestan $20.000.000 y la tasa de interés mensual es el 1,5%. Tenemos un plazo de 24 meses (2 años), 24 cuotas.

Y la cuota además, por ser un crédito de libre inversión, tiene seguros.

Normalmente nos ponen 2 seguros: un seguro de vida (en caso de fallecimiento, la deuda queda saldada, no la heredan nuestros familiares); y el otro es un seguro deudor o un seguro de desempleo, en caso de que nos quedemos sin ingresos y no tengamos cómo pagar la cuota, el seguro paga la cuota de acuerdo a ciertas condiciones.

Entonces, con $20.000.000 y una tasa del 1,5%; si multiplicas $20.000.000 x 1,5%, el interés del primer mes son $300.000 pesos.

La forma inversa de calcularlo es:

$300.000 dividido $20.000.000 de pesos = 0,015… Lo multiplicas por 100 (para el «porciento»), y automáticamente te das cuenta que es 1,5%.

Ahora, supongamos que estos seguros son $100.000 pesos, y esto es muy en línea con un crédito que yo tuve de aproximadamente $33.000.000, hace muchos años… En donde me cobraban, aproximadamente de seguros $180.000 pesos, entre los dos: seguro de vida y seguro deudores.

Supongamos simplemente que los seguros nos cuestan $100.000 para este préstamo de $20.000.000, con una tasa del 1,5%.

Las personas que son inteligentes financieramente, saben que los dos costos (seguros e interés), son simplemente los gastos asociados al crédito, que podemos sumar.

Prácticamente $100.000 + $300.000, son $400.000 que estamos gastando mensualmente, al menos en la primer cuota.

Por supuesto, en la siguiente cuota los intereses se van a reducir un poco, hasta que lleguen a cero; pero, sabemos que estos $100.000 forman parte de los costos que tenemos mensualmente, es algo a lo que yo le llamo «tasa de interés efectiva«.

Y es que, muchas veces nos dicen «tu tasa de interés es muy buena», incluso no 1,5% (porque 1,5% es alta), pero que nos digan: «tu tasa es 0,8%», y resulta que hay un seguro de $100.000.

Cuando haces las cuentas, de repente no es tan atractivo como otras alternativas.

Entonces, en este caso, tenemos una tasa de interés del 1,5%… Pero, si consideramos que los seguros son interés, por ejemplo; daría $400.000 pesos de interés, y hacemos la misma cuenta:

$400.000 / $20.000.000 = 0,02. Multiplicamos por 100, y nos damos cuenta que es 2%.

Es como si tuviéramos una tasa de interés del 2%, sin seguros.

Esa es más o menos la forma de yo calcular la tasa de interés real que estoy pagando por el crédito.

¿Y por qué rayos hago ese tipo de cálculo? Porque así me doy cuenta cuál es el porcentaje que tengo que gastar mensualmente en mi crédito.

Y cuando yo analizo, resulta que en sólo seguros, me gasto lo 24 meses del pago del crédito (asumiendo que nunca haga abonos a capital), $2.400.000 pesos; y en intereses, $3.963.569 pesos.

Es decir, que en las 24 cuotas de este crédito con $100.000 de seguro, y tasa de interés del 1,5%, yo termino gastando por $20.000.000 que me prestaron, pago $6.363.569 pesos.

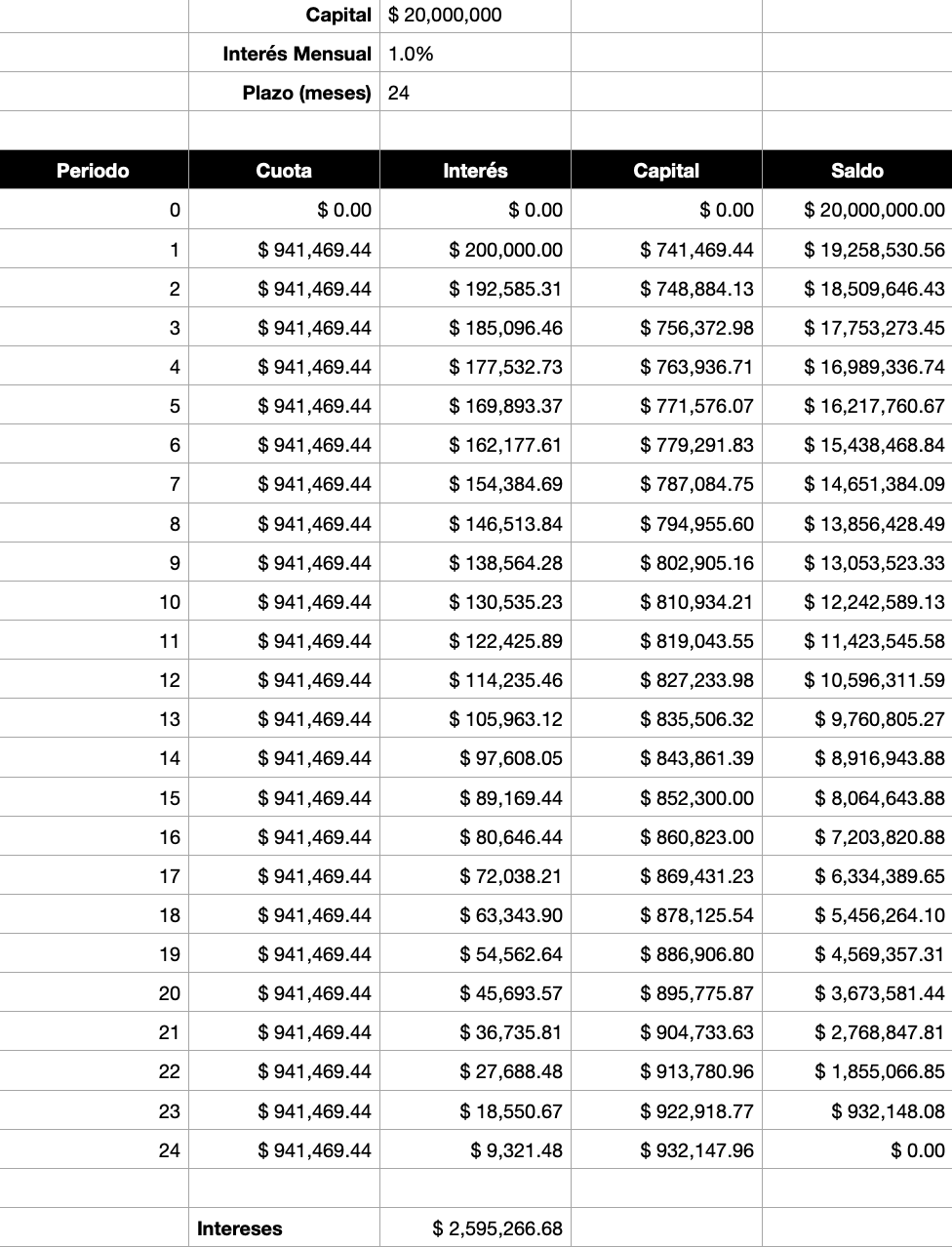

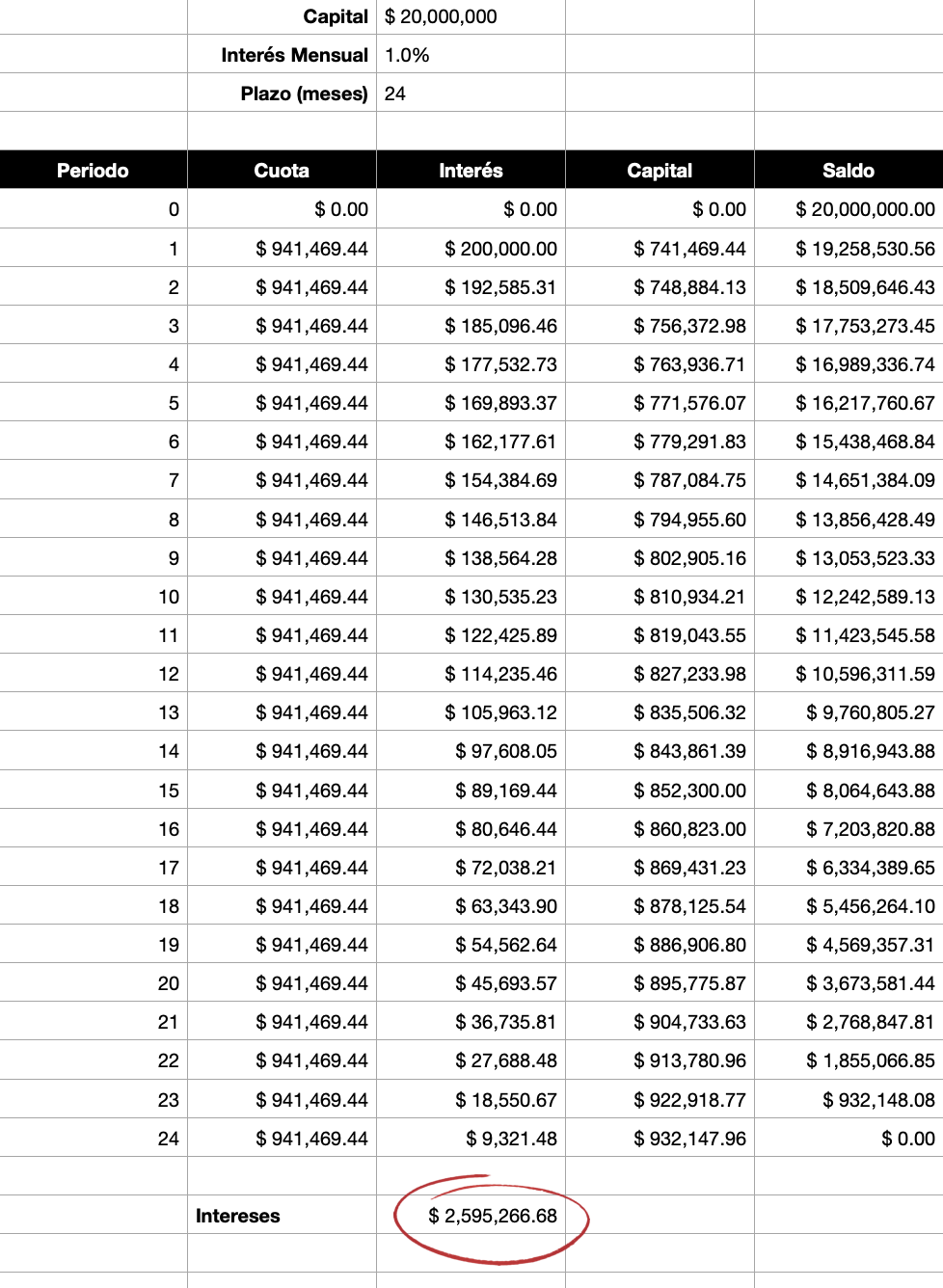

Ahora supongamos que en la primera cuota, yo automáticamente hago una compra de cartera con mi tarjeta de crédito.

Supongamos además que he utilizado mis trucos para quitarle la cuota de manejo, y que la tarjeta de crédito no me cobre ningún tipo de seguro.

Entonces, vamos a asumir que la tasa que me da la tarjeta de crédito, es del 1%.

Ojo: Si tienes una tarjeta de mejor categoría, te dan todavía una mejor tasa de interés (por ejemplo la Infinite, la Black, o incluso la Platinum).

Para que no seamos tan exagerados porque no todo el mundo tiene acceso a estar tarjetas, vamos a hablar del 1%, sin seguros.

Entonces, de repente para tu primer mes, con el mismo capital de $20.000.000 de pesos, el 1% de $20.000.000 ya no son $300.000 como era con el de 1,5%, sino que son $200.000 pesos.

Y ya no tienes los $100.000 pesos de los seguros, entonces básicamente tus gastos se reducen a la mitad, tan sólo en la primera cuota.

Como ya no tenemos esos $2.400.000 en gastos de seguros al año, solamente nos quedan los gastos de intereses en las 24 cuotas… Una vez más, asumiendo que nunca hagamos un abono a capital y que paguemos siempre, cumplidamente, la misma cuota mínima todos los meses.

Al final del crédito, terminaríamos pagando por los mismos $20.000.000, sólo $2.595.266 pesos; en vez de $6.363.569 pesos. Y esta es la magia de la compra de cartera.

Especialmente, cuando se hace con tarjeta de crédito.

Y la ventaja es que, a diferencia de una compra de cartera de crédito hipotecario, o una compra de cartera de crédito de vehículo, en donde hay que hacer por ejemplo las vueltas en tránsito, pignorar, o los gastos notariales, y muchas otras cosas…

Con tarjeta de crédito no tiene ningún requisito, no tienes estudio de crédito, no afecta tu capacidad de endeudamiento y lo único que necesitas es tener el cupo disponible, y prácticamente el proceso se hace inmediatamente.

El dinero normalmente se demora en desembolsarse unos 2 o 3 días hábiles, y lo único que tienes que gastar en intereses altos si haces las cosas muy rápido, es 1 o hasta 3 días.

No es que por hacer un crédito y pagarlo a los 2 o 3 días, tengas que pagar el interés de una cuota completa, sino que los intereses se facturan diariamente.

Por lo tanto, tú incluso en un crédito de alto interés, pagando 2 o 3 días, gastas algo de dinero pero en realidad es muy poquito; y ya quedas con la deuda donde realmente quieres tenerla, que es donde te dan una tasa preferencial.

Así que, esta es la estrategia, en esencia.

Se trata básicamente de conocer cómo funciona el dinero a través de los productos financieros que manejamos, y cómo optimizar el uso y el aprovechamiento de esos recursos para tomar decisiones inteligentes.

Especialmente si nos endeudamos para saber que estamos adquiriendo activos y no pasivos, y que nuestro dinero esté trabajando para nosotros.

El objetivo es alcanzar en algún momento la libertad financiera y construir cada vez más unas finanzas sólidas, y que nos permitan lograr nuestros verdaderos objetivos en la vida.

Un Material Avanzado Para Que Puedas Lograr El Éxito

Un Material Avanzado Para Que Puedas Lograr El Éxito